家づくりをお考えの方にぜひ知っていただきたいのが、家づくりにおける優先順位です。

「家づくりをしたいけれど、何から始めれば良いの」というような疑問をお持ちの方は多いと思います。

そこで今回は、注文住宅に必要な費用と予算の決め方について紹介します。

さらに、土地選びにおける優先順位の決め方、間取りを決めるときに優先的に決めるべきポイントについてもお伝えします。

□注文住宅に必要な費用と予算の決め方をご紹介!

家づくりにおける最優先事項は、まず費用を算出して、必要な予算を決めることです。

*注文住宅に必要な費用の内訳

注文住宅に必要な費用は、大きく3つに分けられます。

1つ目は、土地に関する費用です。

土地購入費用をはじめ、地盤調査費用、地盤改良費用がかかります。

購入した土地は、どれくらいの荷重に耐えられるのか調査する必要があります。

また、調査を踏まえて、土地を改良する場合にはその費用もかかります。

2つ目は、建物に関する費用です。

まずは、本体工事費用がかかります。

そして、給排水やガス工事などの付帯工事費用、外構・造園部分などの別途工事費用もかかります。

3つ目は、諸費用です。

諸費用には、固定資産税や不動産取得税などの税金があります。

そして、住宅ローンの手数料や火災保険、地震保険などの保険料もかかります。

また、地鎮祭や上棟祭をする場合は、それらをする際の費用もかかります。

*予算を決める手順とポイント

予算を決める手順の1番目は、自己資金の金額を決めることです。

2番目は、住宅ローンの借入金額を決めることです。

3番目は、土地に関する費用を決めることです。

4番目は、住宅の購入限度額を計算することです。

予算を決める際は、この手順に沿って進めるとスムーズに決まります。

予算を決める際のポイントは、自己資金と住宅ローン融資額の2つです。

まずは、頭金として今の家計からどのくらいの額を出すことができるのか計算してみましょう。

また、住宅ローンの借入金額については、現在の年収、返済期間をもとにシミュレーションすると良いでしょう。

そして、住宅の建築にかけられる金額は、自己資金に住宅ローン借入金額を加えたものから土地に関する費用を差し引いて算出できます。

□土地選びにおける優先順位の決め方は?

その土地の気候や周辺の商業施設、駅までの距離など、土地選びにおいて条件となる項目はたくさんあります。

そのため、すべての条件を満たす理想の土地を見つけることは、とても難しく、時間がかかってしまいます。

土地選びの際は、その条件に優先順位を決めることが重要です。

優先順位の決め方について4つポイントを紹介します。

1つ目は、土地や場所に対する希望の条件をリストアップすることです。

まずは、家族で希望する条件を話し合ってみましょう。

2つ目は、譲れない条件を考えることです。

1つ目で述べたポイントで家族と話し合った際に、さまざまな条件が出ると思います。

その中から、どうしても譲れない条件はどれか検討しましょう。

3つ目は、NG条件を考えることです。

譲れない条件がまとまったら、次は、「これだけは避けたい」というNG条件を考えましょう。

この流れの中で優先順位を決めることをおすすめします。

4つ目は、子育て・教育・老後などのライフプランを見据えて考えることです。

ポイントの1つ目から3つ目に加えて、将来のライフプランも考慮して土地選びをすることも大切です。

□間取りを決めるときに優先的に決めるべきポイントをご紹介!

1つ目は、どのくらいの広さ・部屋数にするのかを決めることです。

住まいの広さや部屋数は、敷地面積や家族構成、ライフスタイルによって決まります。

目安として、夫婦と子ども1人の3人家族の場合は2LDK、夫婦と子ども2人の4人家族の場合は3LDKが必要になるでしょう。

2つ目は、日当たり・風通しについてです。

間取りを決める際に意外と忘れられがちなのが、日当たりと風通しについてです。

日当たりは、一般的に南向きが良いとされています。

そのため、多くの場合リビングは南向きにあります。

反対に、日の当たらない北側には、寝室や子ども部屋が配置されていることが多いです。

リビングの日当たりに関することだけを考えるのではなく、寝室や子ども部屋などがどの方角を向いていて、どのくらい日が当たるのかも考えるようにしましょう。

風通しは、空気の通り道がしっかり確保できているか確認しましょう。

また、窓の位置に関して、防犯面やプライベートは守れているのかについても確認しておきましょう。

3つ目は、家事動線についてです。

間取りを決める際に、暮らしやすい家にするためには、家事動線について考えることが大切です。

家事がスムーズに行えるようにライフスタイルに合った家事動線を考えるようにしましょう。

4つ目は、水回りです。

水回りはまとめて配置すると良いでしょう。

工事費を抑えられる上に、家事動線の距離も短くなって作業効率が上がります。

5つ目は、収納スペースです。

すっきりとした綺麗な収納スペースを作るには、しまう物をある程度想定して寸法や造作を決めるようにしましょう。

□まとめ

今回は、注文住宅に必要な費用や予算の決め方と、土地選びにおける優先順位の決め方、間取りを決めるときに優先的に決めるべきポイントについて紹介しました。

家づくりの際は、まず予算を決めることから始めましょう。

雲南市・仁多郡周辺で家づくりをお考えの方は、お気軽に当社までご相談ください。

さて、住宅ローンを借りる前に注意したい事のお話しです。

さて、住宅ローンを借りる前に注意したい事のお話しです。

そこで弊社での取組としては、まずは世代の予算把握をしていただく事、それによってどれくらいの買い物が可能なのかの判断をしていただきます。

そこで弊社での取組としては、まずは世代の予算把握をしていただく事、それによってどれくらいの買い物が可能なのかの判断をしていただきます。 何千万円もの借入になる住宅ローンはその実態をある程度は事前に知っておく事がとても大事な要素です。

何千万円もの借入になる住宅ローンはその実態をある程度は事前に知っておく事がとても大事な要素です。 よくお金を貯めてからマイホーム計画を進めようと考える方も多いかもしれませんが、金額にもよりますが、それを貯める期間に住宅ローンの金利が上昇した場合には、貯めた金額も期間も無駄になる事もあります。

よくお金を貯めてからマイホーム計画を進めようと考える方も多いかもしれませんが、金額にもよりますが、それを貯める期間に住宅ローンの金利が上昇した場合には、貯めた金額も期間も無駄になる事もあります。

完済時の年齢が80歳未満という商品が大半で、いわゆる79歳までというごとになります。

完済時の年齢が80歳未満という商品が大半で、いわゆる79歳までというごとになります。 計画の順序という大事なポイントがありそれをおさえていくことで大体の流れもわかってくるかと思います。

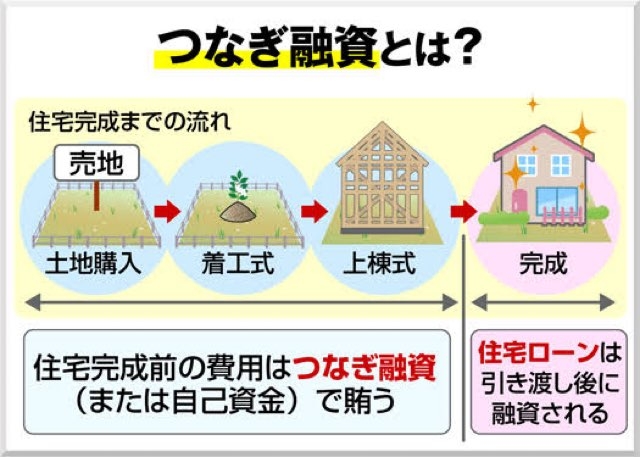

計画の順序という大事なポイントがありそれをおさえていくことで大体の流れもわかってくるかと思います。 この考え方は住宅ローンはいつのタイミングで借りることができるのかがわかれば理解ができます。

この考え方は住宅ローンはいつのタイミングで借りることができるのかがわかれば理解ができます。 建物だけの単発で考えると、いくら予算があっても足りない現象が起きてゆきます。これはどうゆうことかと言いますと、夢のマイホームは非現実的な現象。

建物だけの単発で考えると、いくら予算があっても足りない現象が起きてゆきます。これはどうゆうことかと言いますと、夢のマイホームは非現実的な現象。

マイホーム計画と住宅ローンは切っても切り離せないものですので、かなり重要視していくべき事だという点、注意した方が良さそうです。

マイホーム計画と住宅ローンは切っても切り離せないものですので、かなり重要視していくべき事だという点、注意した方が良さそうです。

いつもありがとうございます。

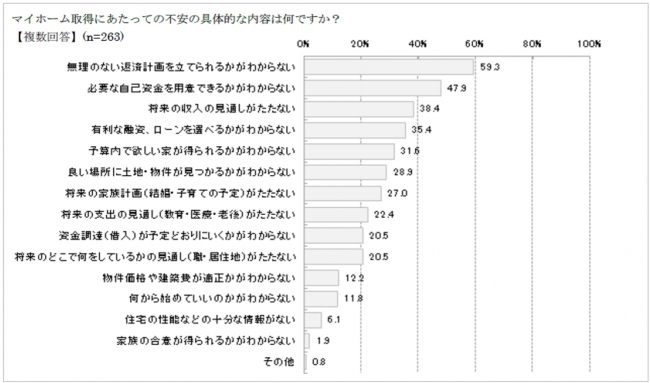

いつもありがとうございます。 さて、マイホーム計画をする上で1番気になるのは、やはりお金のこと。

さて、マイホーム計画をする上で1番気になるのは、やはりお金のこと。 これには理由があり、お金のことは金融機関にお任せしますというスタイルをすると結構な確率でお客様は不安になります。

これには理由があり、お金のことは金融機関にお任せしますというスタイルをすると結構な確率でお客様は不安になります。

常に旬な情報をつかむために、私たちも定期的に勉強にむかっています。

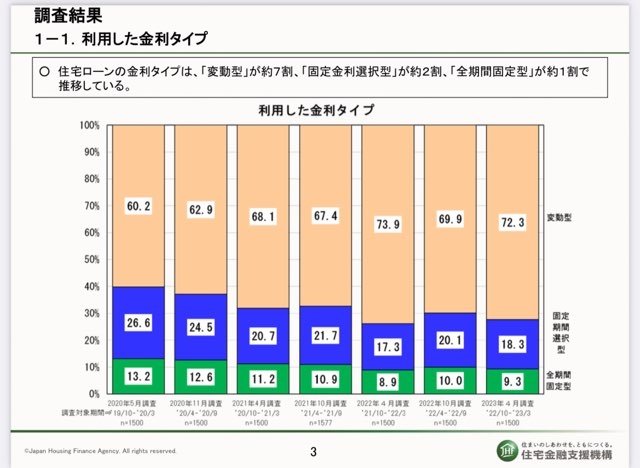

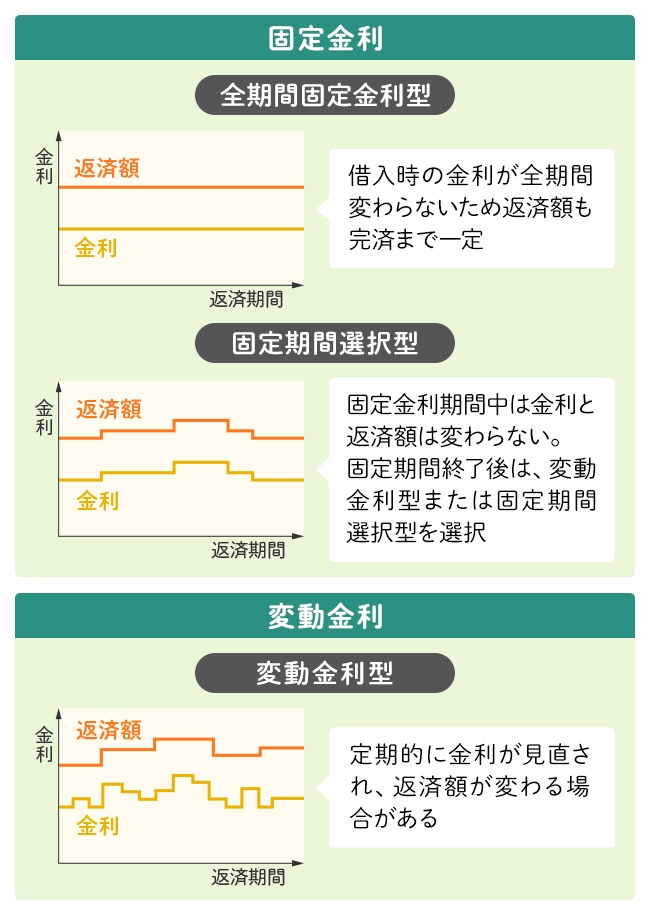

常に旬な情報をつかむために、私たちも定期的に勉強にむかっています。 さて、住宅ローン選びはなかなか難しいものです。

さて、住宅ローン選びはなかなか難しいものです。 要はボーナス併用払いにするか否かという事です。

要はボーナス併用払いにするか否かという事です。 マイホーム計画には切っては切り離せないお金の事。

マイホーム計画には切っては切り離せないお金の事。 諸費用というのは、住宅ローンを組む時にいる費用であったり、土地を買った後にいる所有権の移転登記費用、建物が完成した後にいる権利を登記する費用など。そして火災保険料や、不動産を買った後数ヶ月後にくる不動産取得税など。

諸費用というのは、住宅ローンを組む時にいる費用であったり、土地を買った後にいる所有権の移転登記費用、建物が完成した後にいる権利を登記する費用など。そして火災保険料や、不動産を買った後数ヶ月後にくる不動産取得税など。 住宅ローンであればいくらまで借入出来るんだろう。

住宅ローンであればいくらまで借入出来るんだろう。

返していく視点から見れば返済期間は長くなれば大変だなーと感じます。

返していく視点から見れば返済期間は長くなれば大変だなーと感じます。 さてマイホーム計画で大切な資金計画。

さてマイホーム計画で大切な資金計画。

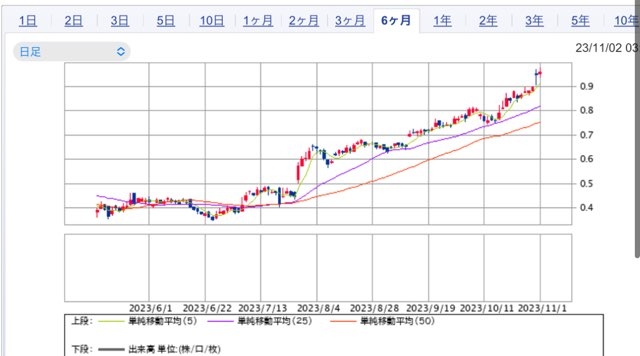

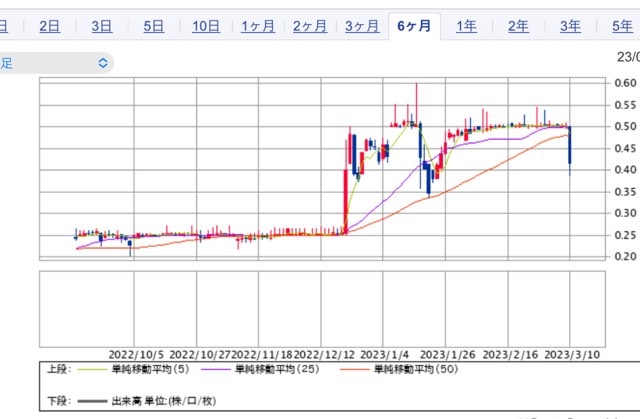

さて円安の進む経済状況に、ついに市場介入(為替介入)でドルを売って円を買うという事に踏み切りました。

さて円安の進む経済状況に、ついに市場介入(為替介入)でドルを売って円を買うという事に踏み切りました。 例えば住宅ローン選びにも大きく絡んできそうです。物価の高騰との兼ね合いもあり、よりトータル的な資金計画も必要になってくる感じです。お客様にもよりふみこんだ知識が必要になってきます。なぜなら住宅ローンは全て自己責任という形は変わりませんので。不動産からの資金計画、建物も踏まえての資金計画。これは数字上だけでは分かりにくい部分ですので、住宅会社のセミナー等も十分に利用するのが良いかと思います。今回はこれで終わりにします。

例えば住宅ローン選びにも大きく絡んできそうです。物価の高騰との兼ね合いもあり、よりトータル的な資金計画も必要になってくる感じです。お客様にもよりふみこんだ知識が必要になってきます。なぜなら住宅ローンは全て自己責任という形は変わりませんので。不動産からの資金計画、建物も踏まえての資金計画。これは数字上だけでは分かりにくい部分ですので、住宅会社のセミナー等も十分に利用するのが良いかと思います。今回はこれで終わりにします。 この場合個人間売買であっても不動産会社の仲介を必要とするというのが殆どです。

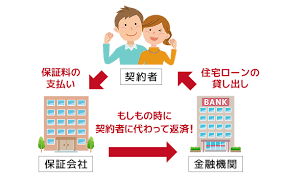

この場合個人間売買であっても不動産会社の仲介を必要とするというのが殆どです。 万が一住宅ローンの返済が滞った場合に、金融機関に対して保証会社が弁済してくれるというものです。

万が一住宅ローンの返済が滞った場合に、金融機関に対して保証会社が弁済してくれるというものです。 最も場面場面で、必ずしもそうでは無い時もありますが、原則貸したもの(住宅ローン)をきちんと返してもらうための手続きだと思って下さい。

最も場面場面で、必ずしもそうでは無い時もありますが、原則貸したもの(住宅ローン)をきちんと返してもらうための手続きだと思って下さい。 これは、簡単に言えば、万が一貸したお金が返ってこないときに代わりに土地や建物(担保)と引き換えにするという意味です。

これは、簡単に言えば、万が一貸したお金が返ってこないときに代わりに土地や建物(担保)と引き換えにするという意味です。 住宅ローンも希望金額が必ず借りれるという事はありません。

住宅ローンも希望金額が必ず借りれるという事はありません。 さて山陰ではかなりのシェアを持つ金融機関の住宅ローン金利が6月よりまた上がる模様です。

さて山陰ではかなりのシェアを持つ金融機関の住宅ローン金利が6月よりまた上がる模様です。 クレジットカード等は金融機関によっては、これまで通りに20歳からに据え置きされる所もありますが、住宅ローンなど、使途が明確なものについては承認される方向です。

クレジットカード等は金融機関によっては、これまで通りに20歳からに据え置きされる所もありますが、住宅ローンなど、使途が明確なものについては承認される方向です。 マイホーム計画というのは不動産、金融機関、住宅会社が皆様の家づくりに向けて動き出します。簡単に言えば同時進行的な役割をしています。

マイホーム計画というのは不動産、金融機関、住宅会社が皆様の家づくりに向けて動き出します。簡単に言えば同時進行的な役割をしています。 さて、住宅ローン金利が上昇するのは景気が回復した現象と比例していくものですが、今現在は景気が後退していく中で物価だけが上昇していくという現象が起きています。収入があがらないのに物価は上昇していくという点が、私たちの業界にも大きく響いてきました。

さて、住宅ローン金利が上昇するのは景気が回復した現象と比例していくものですが、今現在は景気が後退していく中で物価だけが上昇していくという現象が起きています。収入があがらないのに物価は上昇していくという点が、私たちの業界にも大きく響いてきました。

地方銀行はこれに伴い、どのような金利変動になるかは分かりませんが、長期固定金利は上昇傾向にあるという感じです。実際に住宅ローン控除というのがあるので、金利の上昇に伴う支払金額もある程度は抑えることもできますが、その割合も減少していきますので、もし今マイホームをお考えの方ならば、そういった点も考慮すべきかと思います。

地方銀行はこれに伴い、どのような金利変動になるかは分かりませんが、長期固定金利は上昇傾向にあるという感じです。実際に住宅ローン控除というのがあるので、金利の上昇に伴う支払金額もある程度は抑えることもできますが、その割合も減少していきますので、もし今マイホームをお考えの方ならば、そういった点も考慮すべきかと思います。

マイホームに至っても、お引き渡し前になると、様々な業種の方々、役所関連の検査もあったりと、本当に目まぐるしく動いていきます。

マイホームに至っても、お引き渡し前になると、様々な業種の方々、役所関連の検査もあったりと、本当に目まぐるしく動いていきます。 一番大切な資金計画、そして契約前に、分からない事が不安化してしまう。

一番大切な資金計画、そして契約前に、分からない事が不安化してしまう。 ただ固定金利を選んだ方が損かと言えば、実際には低い金利商品への借換を行ったお客様もいらっしゃいますし、リフォームに伴い、今の低金利の住宅ローン商品に借換ができ、新たな設備を導入したのに、月々の支払いが安くなったお客様もいらっしゃいます。ものすごく喜ばれました~。これは実際弊社のお客様の実話です。

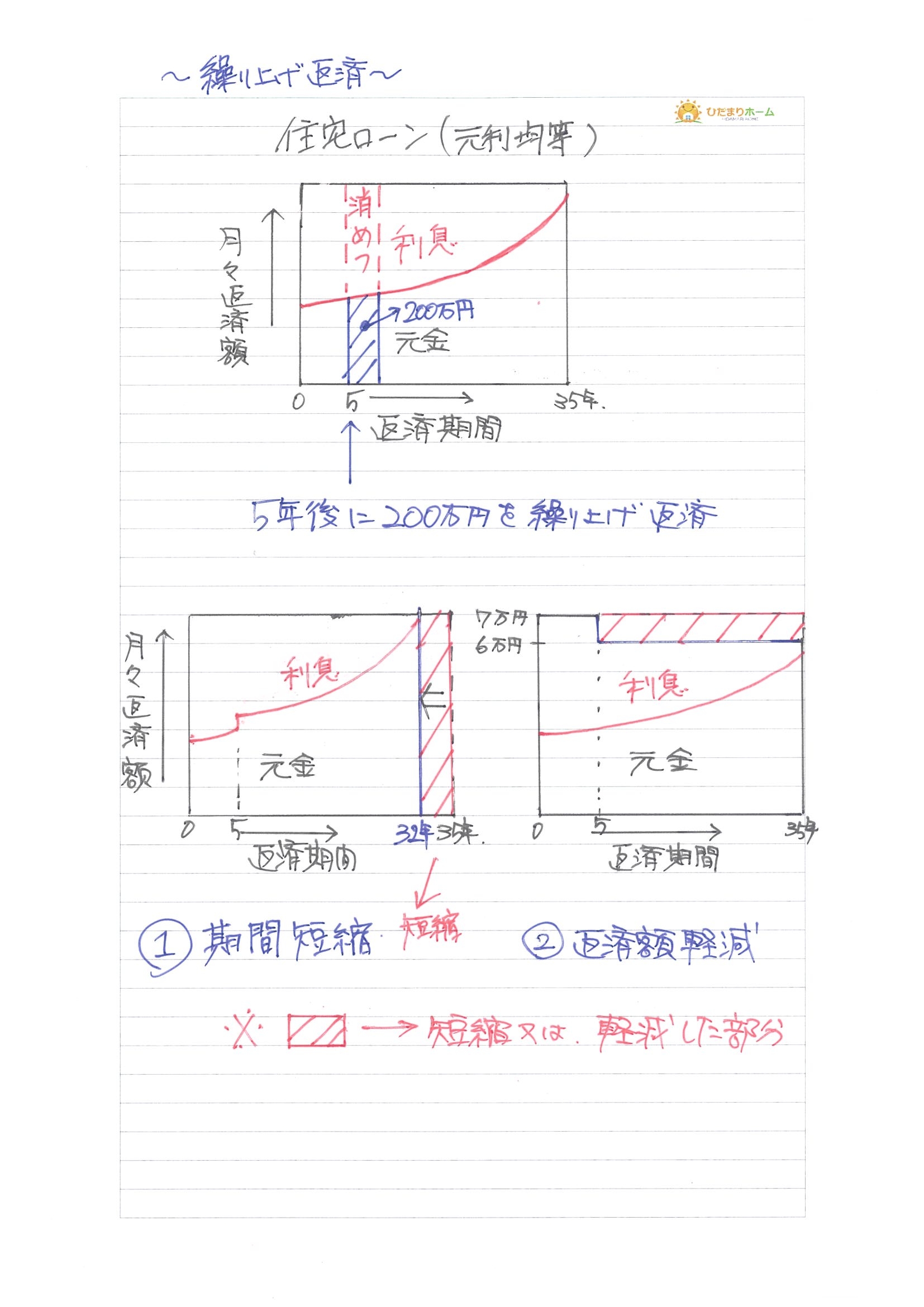

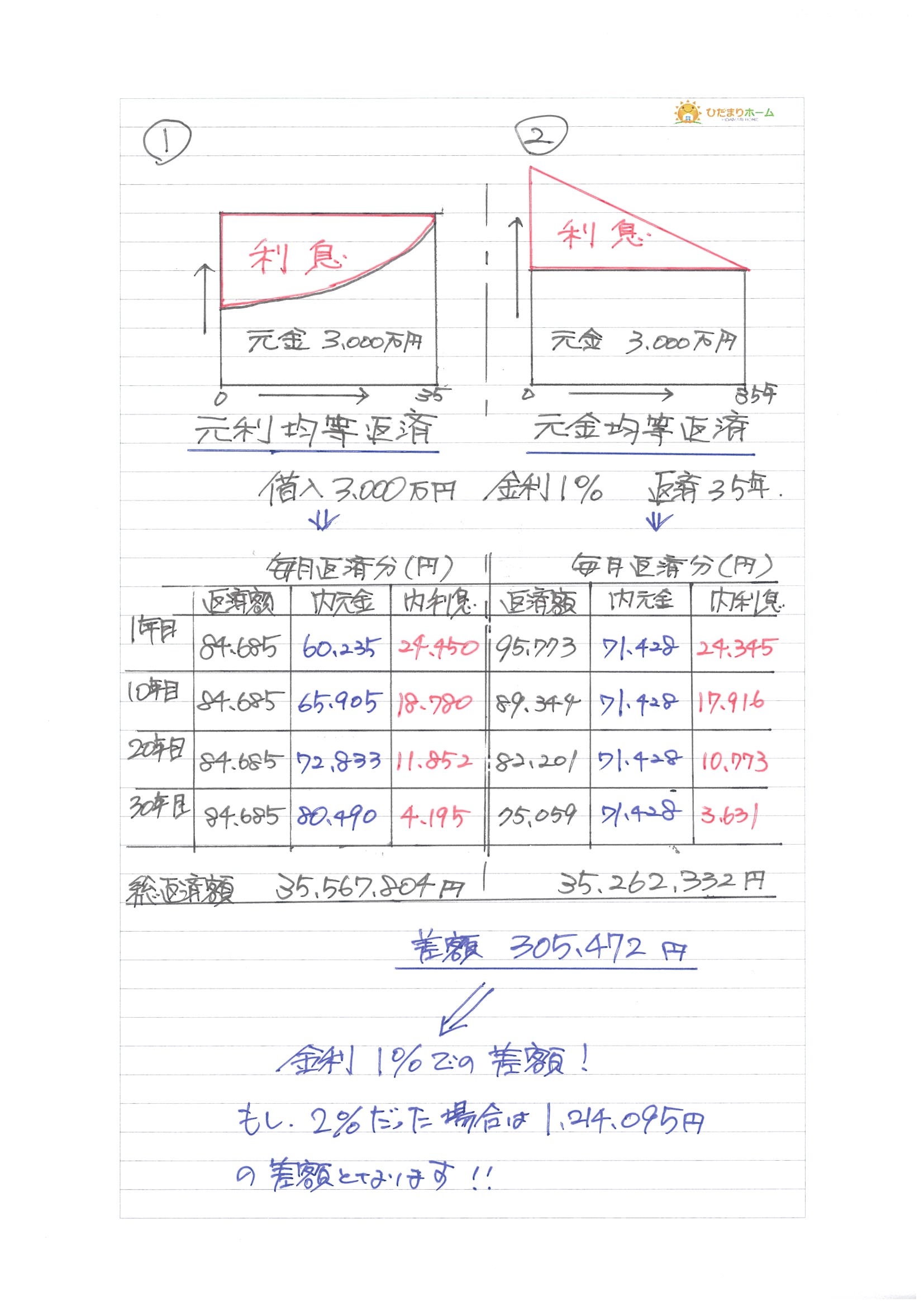

ただ固定金利を選んだ方が損かと言えば、実際には低い金利商品への借換を行ったお客様もいらっしゃいますし、リフォームに伴い、今の低金利の住宅ローン商品に借換ができ、新たな設備を導入したのに、月々の支払いが安くなったお客様もいらっしゃいます。ものすごく喜ばれました~。これは実際弊社のお客様の実話です。 本題です。先日お客様からの質問についてお話ししたいと思います。質問「住宅ローンを組んでから繰り上げ返済というのは今の低金利でもやった方がいいのでしょうか?」

本題です。先日お客様からの質問についてお話ししたいと思います。質問「住宅ローンを組んでから繰り上げ返済というのは今の低金利でもやった方がいいのでしょうか?」

本日は黄砂の影響で終日霞んでいました。終日松江市でのお仕事で、今日はお客様宅に娘も同行させていただき、お客様宅のお子様と遊んでもらうという嬉しい出来事がありました。しかも夕方までお世話になり感謝感謝です。

本日は黄砂の影響で終日霞んでいました。終日松江市でのお仕事で、今日はお客様宅に娘も同行させていただき、お客様宅のお子様と遊んでもらうという嬉しい出来事がありました。しかも夕方までお世話になり感謝感謝です。 実際に金融機関の比較などを経て、どこで資金調達しようかと選んでいくわけですが、事前審査というものがあります。まず、弊社の場合は可能な限りお手伝いさせていただきます。

実際に金融機関の比較などを経て、どこで資金調達しようかと選んでいくわけですが、事前審査というものがあります。まず、弊社の場合は可能な限りお手伝いさせていただきます。 まずフラット35は、どこの金融機関でも取り扱っています。島根県内の金融機関も取り扱いをしています。金利も金融機関によってバラバラです。島根県内の金融機関のフラット35の金利は、実際に各金融機関の住宅ローンより金利が高いので実際に利用者も少ないのかな~。

まずフラット35は、どこの金融機関でも取り扱っています。島根県内の金融機関も取り扱いをしています。金利も金融機関によってバラバラです。島根県内の金融機関のフラット35の金利は、実際に各金融機関の住宅ローンより金利が高いので実際に利用者も少ないのかな~。 □付帯工事費とは?

□付帯工事費とは? 団体信用生命保険、団信は住宅ローンに特化したもので、万が一病気や事故等でで、借主さんが亡くなられた場合などに、住宅ローンの残債が免除されるという保険です。

団体信用生命保険、団信は住宅ローンに特化したもので、万が一病気や事故等でで、借主さんが亡くなられた場合などに、住宅ローンの残債が免除されるという保険です。

こうしてみる雪景色はキレイですね~。ほどほどなら問題ないし、水分の貯水にもなります。地球環境大事です。

こうしてみる雪景色はキレイですね~。ほどほどなら問題ないし、水分の貯水にもなります。地球環境大事です。

もしご覧になりたい方は郵送しますので、下記↓のこちらからでも、お問い合わせください。次回は新春号で2021年1月の予定です。

もしご覧になりたい方は郵送しますので、下記↓のこちらからでも、お問い合わせください。次回は新春号で2021年1月の予定です。 昼くらいまで雪は続くとの予報でした。今年は大雪と言う予報ですが、今後どうなるでしょう。

昼くらいまで雪は続くとの予報でした。今年は大雪と言う予報ですが、今後どうなるでしょう。